Sono davvero tanti gli investitori che hanno l’abitudine di monitorare frequentemente l’andamento dei loro investimenti. All’informazione finanziaria che quotidianamente viene fornita da giornali e televisioni, si somma quella proveniente dalle varie app dedicate al mondo finanziario e ai servizi di Home Banking ormai disponibili su smartphone, tablet e computer. La tentazione di osservare, giornalmente, se non addirittura più volte al giorno l’andamento dei mercati e il controvalore degli investimenti può diventare davvero forte.

Se anche tu pensi di appartenere a questa categoria di investitori, allora questo post è dedicato a te.

Ti dico subito una cosa

Controllare il tuo portafoglio di investimenti troppo spesso è un ottimo modo per perdere soldi!

Probabilmente mi considererai un pazzo per quello che sto per suggerirti, ma ti consiglio di smetterla di controllare quotidianamente l’andamento dei tuoi investimenti. Perché? Adesso te lo spiego.

Le ragioni che stanno alla base del mio consiglio sono molteplici.

La tua salute mentale e finanziaria

Sebbene siamo portati a pensare che controllare l’andamento dei nostri investimenti spesso sia una buona abitudine, in realtà questo alimenta stress, impulsività, comportamento emotivo e scarsi rendimenti finanziari.

I mercati possono essere molto volatili; giornalmente può anche succedere che dapprima guadagnano, poi cambiano direzione e iniziano a perdere per poi magari chiudere la giornata in rialzo dopo un altro cambio di direzione. Basta questo a farci capire che a seconda del momento in cui ci ritroviamo a monitorarne l’andamento possiamo trovare situazioni completamente diverse. Ne consegue che più volte monitoriamo la situazione più alta è la probabilità di trovarsi davanti a ribassi momentanei.

E quando vediamo numeri negativi, normalmente rossi, emozioni di pessimismo e frustrazione iniziano a farsi strada nella nostra mente. Diventa alto il rischio di cadere in una ben nota trappola comportamentale, per la prima volta introdotta da Daniel Kahneman (premio Nobel per l’economia) e Amos Tversky nel 1984, chiamata avversione miope alle perdite (myopic loss aversion), che corrisponde all’attitudine a trascurare le prospettive di lungo termine per concentrarsi su quelle di breve periodo, rispetto alle quali può diventare dominante la paura di dover subire perdite (clicca qui per approfondire).

Facciamo un esempio

Immaginiamo che due investitori con la medesima propensione al rischio abbiano 2 portafogli identici, con un obiettivo di investimento di lungo termine (oltre 10 anni). Uno dei due controlla il portafoglio ogni tre mesi, mentre l’altro investitore lo controlla giornalmente. Ebbene, quest’ultimo percepirà il proprio portafoglio come più rischioso rispetto al primo.

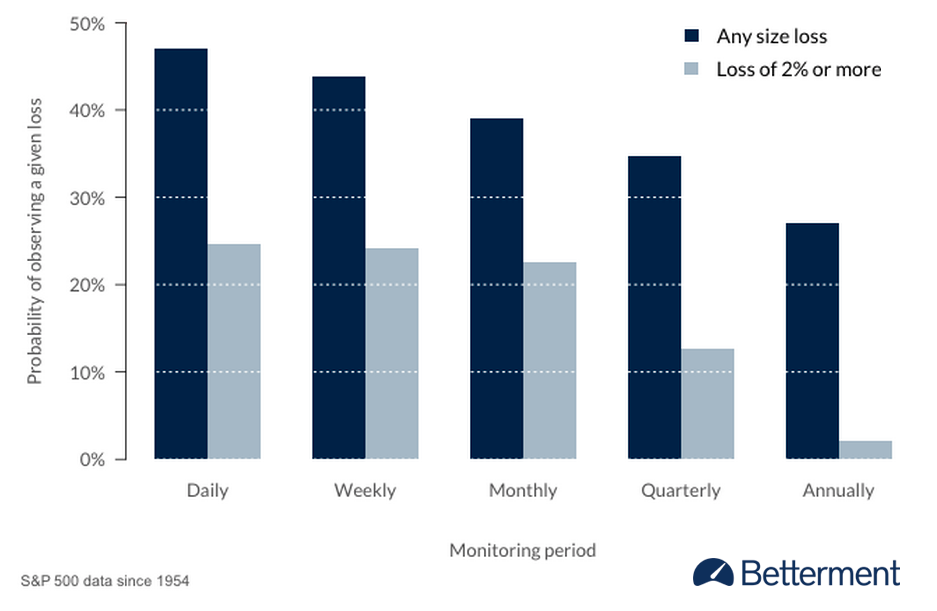

Betterment, una società di consulenza finanziaria online americana, ha effettuato una ricerca che ha fornito risultati che confermano quanto detto finora. Come si evince dal grafico, chi controlla i propri investimenti giornalmente (daily), ha una probabilità di quasi il 50% di osservare una perdita di qualsiasi entità (barra blu scuro), mentre ha una probabilità di circa il 25% di osservare una perdita superiore al 2% (barra celeste).

Chi invece controlla il proprio portafoglio trimestralmente (quarterly) ha una probabilità di osservare una perdita di qualsiasi entità pari a circa il 35%, ma una probabilità poco maggiore del 10% di osservare una perdita superiore al 2%. Infine, avendo la saggezza di osservare il portafoglio soltanto una volta l’anno, la probabilità di osservare una perdita superiore al 2% diventa inferiore al 5% (annually).

Ancora Kahneman e Tversky

“Gli investitori che cercano feedback più frequentemente (e quindi si informano più spesso) scelgono di norma un rischio minore e ottengono un rendimento minore”.

Pertanto il rischio che scaturisce da un controllo troppo frequente del nostro portafoglio è quello di reagire emotivamente a fisiologiche correzioni di breve termine che possono portarci, per quanto detto finora, a prendere delle decisioni sbagliate legate all’avversione alle perdite.

I rendimenti non li fanno i mercati, ma i comportamenti degli investitori

Spesso da soli non si è in grado di tenere a freno queste emozioni. Ecco quindi che diventa importante affidarsi ad un professionista, ad un valido consulente finanziario.

Uno dei compiti di un bravo consulente è infatti quello di aiutare i propri clienti a non cadere nelle trappole comportamentali come quella descritta finora, aiutando l’investitore a focalizzarsi sul giusto orizzonte temporale, frenando sia l’eccessiva euforia sia “gli attacchi di panico finanziario”.