Voglio iniziare a scrivere in questo 2019 appena iniziato ispirandomi a questa bellissima frase di Jack Canfield, famoso scrittore e speaker motivazionale americano: “Tutto ciò che vuoi è dall’altra parte della paura“, ma che vuol dire? e soprattutto, cosa c’entra con il mondo della finanza e degli investimenti? Prenditi due minuti e seguimi.

Come prima cosa ti invito a guardare questo breve video in cui il famoso attore Will Smith parla della sua esperienza di paracadutismo (ma che c’entra ti chiederai? Un pò di pazienza e lo scoprirai).

Sempre più negli ultimi anni vengo affascinato dal lato comportamentale del mondo degli investimenti finanziari; provo a documentarmi tanto in materia, e a trarne un insegnamento costruttivo. Mi sono reso conto che il segreto per diventare un investitore di successo sta tutto nel giusto approccio comportamentale, nel giusto approccio emotivo.

Voglio essere provocativo

Immagina due investitori, l’investitore A e l’investitore B.

Investitore A

Egli detiene un portafoglio di alta qualità, strumenti di consolidata efficienza, alta diversificazione, costi contenuti. Il signor Investitore “A” è caratterizzato da una elevata emotività, si documenta continuamente cercando notizie finanziarie su Internet e sui social network, verifica giornalmente (anche più volte al giorno) sul suo smartphone, sia l’andamento dei mercati, sia l’immediato impatto sul controvalore del suo portafoglio. Vive le correzioni di mercato con ansia, trasformandole mentalmente in perdite tangibili del suo patrimonio.

Investitore B

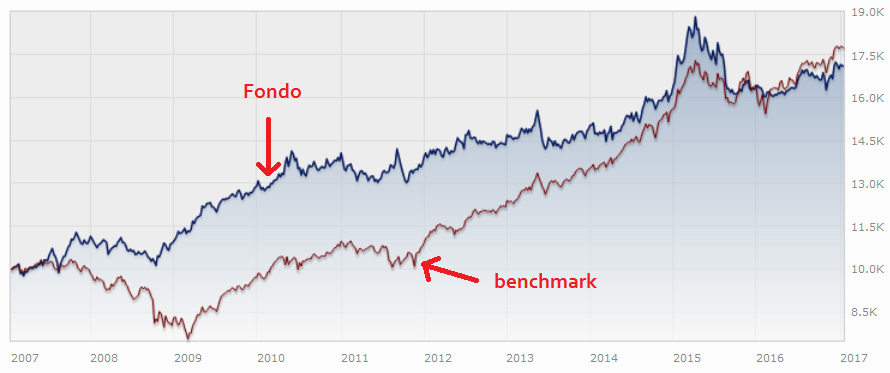

Mr. B possiede un portafoglio di media qualità, qualche buon fondo ma anche qualche strumento inefficiente, diversificazione presente ma migliorabile, costi non troppo contenuti. Il signor Investitore “B”, sebbene non in possesso di una Ferrari, è però altamente focalizzato sull’obiettivo finale, vive in maniera molto distaccata le vicende finanziarie di breve periodo, non è un tipo ansioso e sa, per averlo vissuto già più volte sulla propria pelle, che per quanto scura può sembrare la notte, l’indomani il sole sorgerà comunque, e che quindi “di notte” si fanno gli affari migliori.

Hai inquadrato bene i due personaggi? Bene, adesso, secondo te, tra l’investitore A e l’investitore B chi ha più probabilità di realizzare i propri obiettivi finanziari? Chi raggiungerà il traguardo? Chi avrà successo con il proprio investimento? Chi rimarrà in piedi quando arriveranno le normali correzioni di mercato? Sarà così importante essere in possesso dei migliori strumenti finanziari per fugare le ansie e agire correttamente?

La risposta la conosci già, non è vero?

Alla lunga, non c’è storia, il signor Investitore “B” otterrà rendimenti di gran lunga maggiori di quelli che otterrà il signor Investitore “A”. Anzi, ti dirò di più: quest’ultimo difficilmente conseguirà rendimenti positivi; è anzi molto probabile, direi quasi certo, che porterà a casa una frustrante perdita. Ma come è stato possibile? Eppure era in possesso dei migliori strumenti finanziari, della migliore diversificazione, dei migliori costi! Cosa non ha funzionato? Eppure il mercato è lo stesso sia per il signor A che per il signor B, ha attraversato le stesse turbolenze sia per Mr. A che per Mr. B. Cosa ha fatto la differenza?

L’informazione che non informa

Se provi a cercare su Google, ma anche su Facebook, su Linkedin, sui social network più seguiti, informazioni di natura finanziaria, troverai tonnellate di notizie che analizzano i movimenti dei mercati finanziari dai punti di vista più disparati, con opinioni talvolta diametralmente opposte, che ti parlano di mercati in netta ripresa o viceversa di mercati in crollo nello stesso istante. Oltretutto lo fanno rigorosamente con titoli che hanno il preciso obiettivo di essere cliccati, per cui più sono allarmistici o miracolistici meglio è. In mezzo a questo mare magnum di notizie di ogni genere, c’è tanta informazione di qualità, ma è sempre più difficile identificarla.

Ecco quindi che alla prima correzione dei mercati (assolutamente normale, il mercato si comporta allo stesso modo da oltre un secolo) l’investitore, nel pieno della sua ansia, inizia a far scivolare freneticamente il suo dito sul display dello smartphone alla ricerca di qualche notizia che gli dia indicazioni su cosa è meglio fare. Vi cito solo qualche esempio di titoli che il malcapitato troverà nella sua ricerca disperata:

- Crollo dei mercati: bruciati xxx miliardi di euro

- Terremoto sui mercati finanziari

- Tsunami in borsa: e forse e solo l’inizio

- Trema il mondo dell’obbligazionario

Ci sono titoli per tutti i gusti, normalmente accomunati dal fatto che fanno presagire catastrofi irreversibili, punti di non ritorno. Adesso immagina il povero Sig. Investitore A con il suo portafoglio ben diversificato e studiato per un orizzonte temporale di 7-10 anni, che dopo pochi mesi lo vede in flessione, e inizia a cercare avidamente una soluzione per porre fine al suo dolore (di questo si tratta) e si imbatte in notizie con titoli di questo tenore. Ecco che comincia la vera sfida, quella che tutti prima o poi saremo costretti a fronteggiare, negli investimenti come nella vita:

La sfida con il peggior nemico: la paura!

Ebbene si, la paura, quella vera, quella che porta ansia, nervosismo, tachicardia, attacchi di panico, dolore quasi fisico! Ecco che tipo di mostro è il peggior nemico del tuo portafoglio di investimento. Il vero nemico non è il mercato finanziario; il vero nemico è la paura del mercato finanziario, che è un concetto ben diverso! E quando la cultura finanziaria non è sufficiente, quando non c’è sufficiente disciplina e focalizzazione sugli obiettivi, quando non c’è un punto di riferimento in grado di infondere la giusta tranquillità nei momenti più difficili, non c’è discussione: la paura vincerà. E quando si è in preda al panico le scelte finiranno di essere razionali e le conseguenze le puoi immaginare.

C’è un’unica soluzione

Non farò tanti giri di parole, non proverò ad indorare la pillola. C’è un solo modo per vincere la paura, negli investimenti come nella vita: bisogna avere le giuste difese conoscitive (parlo di informazione di qualità), avere i giusti punti di riferimento, le giuste rocce cui aggrapparsi nei momenti peggiori; certo, bisogna avere tutto questo, ma non sarà sufficiente: per vincere la paura, infatti, bisogna attraversarla.

Una volta attraversata la paura, scoprirai che nel mondo degli investimenti finanziari, come nella vita, tutto quello che desideri, il premio finale, il successo del tuo investimento, si trova dall’altra parte della paura; scoprirai anche che forse, in fin dei conti, non c’era neanche bisogno di averne così tanta!

Auguri di un Buon 2019 a tutti!