Gli esperti di mercato di tutto il mondo stanno monitorando con attenzione il livello di inflazione nell’economia. La domanda ovvia è: perché? Cosa succede quando aumenta l’inflazione? Che ripercussione ha sull’economia? Quali sono gli effetti sui tuoi risparmi e sui tuoi investimenti? Se sei curioso di scoprirlo mettiti comodo e continua a leggere, te ne parlo come sempre con parole semplici.

Ok, ma cos’è l’inflazione?

Molto semplicemente l’inflazione consiste nell’aumento generalizzato dei prezzi di beni e servizi ed ha come ovvia conseguenza la riduzione del potere di acquisto delle famiglie. Cerchiamo di capirlo con un esempio. Se per ipotesi il tuo stipendio ammonta a 1.500 euro e fino a ieri spendevi 500 euro al mese in spesa di generi alimentari e 300 euro al mese per le utenze domestiche oggi, a causa dell’aumento dell’inflazione, gli stessi identici generi alimentari ti costeranno ad esempio 530 euro e gli stessi identici consumi domestici faranno lievitare a 320 euro le spese per le utenze.

Clicca qui per visionare i dati Istat aggiornati relativi all’inflazione in Italia.

L’inflazione è subdola: sembra non succeda nulla, ma a fine mese ti ritrovi con meno soldi in tasca per il solo fatto che i prezzi di tutto quello che sei solito consumare sono aumentati.

Inflazione e tassi di interesse

L’inflazione indica che il costo della vita è in aumento e quindi che l’economia è in una fase espansiva. Se la crescita avviene in maniera molto rapida la banca centrale potrebbe decidere di alzare i tassi di interesse. Tale mossa fa aumentare gli interessi sui debiti e favorisce il risparmio, così da rallentare l’espansione e abbassare l’inflazione.

Un pericoloso avvitamento

Quali sono le conseguenze di un rialzo significativo dell’inflazione? Eccole: i prezzi salgono in maniera generalizzata, il potere di acquisto delle famiglie diminuisce, pertanto sono costrette a consumare meno. Se si consuma di meno diminuisce la domanda dei beni e servizi, pertanto si riducono anche ricavi e profitti e l’economia rallenta fin quando non si trova un nuovo equilibrio.

Il nemico numero 1 dell’inflazione

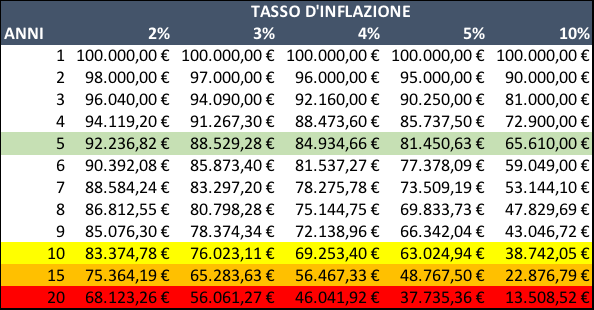

Se adesso hai ben chiaro cosa accade a seguito del rialzo dell’inflazione non ti stupirai di conoscere il suo nemico numero 1: si chiama conto corrente e a farne le spese sono principalmente i risparmi su questo depositati. Sebbene infatti il valore nominale dei tuoi risparmi non varia, a seguito di un aumento dell’inflazione si riduce progressivamente il valore reale degli stessi risparmi, che giacendo inermi sul conto corrente non vengono in alcun modo remunerati. Nella tabella che segue puoi vedere l’erosione del valore di un capitale iniziale di € 100.000,00 nel corso degli anni a fronte di livelli diversi di inflazione.

Ti basti notare che un livello di inflazione medio del 3% annuo porta il valore reale di 100.000 euro a poco più di 56.000 euro in 20 anni, quasi la metà!

Come investire quando aumenta l’inflazione

Avendo appurato che non scegliere (lasciare i soldi sul conto corrente) rappresenta la peggiore scelta in fasi di aumento dell’inflazione cosa è opportuno fare? La migliore soluzione è quella di mandare a lavorare i tuoi soldi in un portafoglio molto diversificato con un orizzonte temporale medio lungo. Sono fasi in cui bisogna detenere strumenti di elevata qualità.

Nel breve termine

Ipotizzando un aumento dell’inflazione (e quindi un rialzo dei tassi di interesse) normalmente le azioni di tipo Valore o Value si comportano meglio delle azioni di tipo Crescita o Growth (clicca qui se non conosci la differenza e vuoi approfondire). Nel comparto obbligazionario, in queste fasi meglio privilegiare strumenti con scadenze brevi e strumenti indicizzati all’inflazione. Infine, si può valutare, per una quota residuale del portafoglio, anche un investimento in materie prime dato che è lecito aspettarsi un loro apprezzamento.

Nel lungo termine

Nel lungo termine, quando aumenta l’inflazione le azioni rappresentano il migliore scudo di difesa. Infatti il valore degli strumenti azionari può apprezzarsi durante il periodo inflazionistico in modo che la ricchezza “reale” che immagazzina – i beni o servizi con cui può essere scambiato – rimanga costante nonostante i prezzi elevati.

Conclusioni

Spero adesso tu abbia le idee più chiare riguardo l’inflazione e le sue conseguenze sull’economia e sugli investimenti finanziari.

Voglio darti un ultimo suggerimento: nella composizione del tuo portafoglio di investimento, soprattutto in fasi impegnative, evita assolutamente il <<fai-da-tè>>; scegli invece di affidarti ad un valido consulente finanziario. Lui saprà infatti individuare gli strumenti finanziari più idonei in relazione ai tuoi obiettivi di investimento, al tuo profilo di rischio e al contesto di mercato.

Ciao, alla prossima.