Andrea, un impiegato di 35 anni, sposato, con un figlio di 5 anni, torna a casa dopo essere stato in Banca. “Sai cara, oggi mi hanno proposto un prodotto previdenziale. Il gestore mi diceva che ci sono delle agevolazioni fiscali e che è uno strumento che serve ad integrare la pensione. Ho detto che ci penserò, ma che al momento non mi interessa.”

Chissà quante persone hanno detto o pensato qualcosa di simile, forse lo hai fatto anche tu. Tutto quello che non si conosce normalmente intimorisce. Soprattutto se ti viene chiesto di versare delle somme (costo certo) con l’obiettivo di avere un ritorno tra molti anni (beneficio futuro e incerto). A giudicare dai dati, in Italia, c’è ancora tantissimo lavoro da fare. Ecco perché oggi proviamo a fare un pò di chiarezza sulla Previdenza Complementare, partendo da un principio che deve essere molto chiaro sin da subito:

La Previdenza Complementare è un Progetto, non è un Prodotto

E’ sicuramente importante conoscere le caratteristiche degli strumenti oggi a disposizione per costruire una pensione integrativa; è importante conoscere i benefici fiscali, le regole dettate dalla legge italiana per le anticipazioni, i riscatti, etc. E’ tutto importante, ma fin quando non hai chiaro a cosa serve uno strumento di previdenza complementare, fin quando non ne avverti il bisogno, a mio avviso è tutto inutile.

Ti dirò di più: per costruirti una pensione integrativa non è indispensabile che tu sottoscriva un fondo di previdenza complementare; se sei pronto ad intraprendere un lungo cammino, se hai le giuste motivazioni, la giusta disciplina e hai chiaro il tuo obiettivo, tanti strumenti di risparmio o investimento possono essere destinati a costruire una pensione integrativa: la Previdenza Complementare è un progetto finanziario, è un obiettivo di vita, sarà lungo, molto lungo e noioso, molto noioso! La previdenza Complementare non è un prodotto, è un progetto. Se acquisisci questa consapevolezza, se arrivi a valutarne l’importanza, allora sì che potrai individuare la migliore soluzione per intraprendere il viaggio, altrimenti sarà soltanto tempo perso!

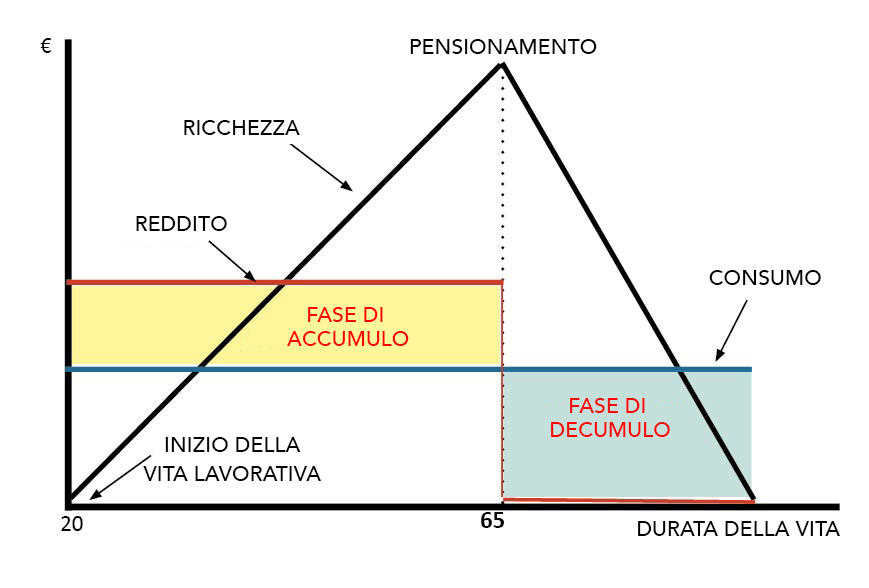

Il Ciclo di Vita della Ricchezza

Immaginiamo che Andrea, il nostro impiegato, abbia iniziato a lavorare a 20 anni. Da quel momento Andrea inizierà a percepire un reddito, che servirà al sostentamento suo e della sua famiglia. Se il suo reddito mensile glielo consentirà Andrea avrà due possibilità: potrà essere cicala o formica.

- Spendere tutto quello che guadagna (cicala)

- Mettere mensilmente qualcosa da parte (formica)

Se avrà scelto questa seconda opzione, tutta la fase lavorativa della sua vita sarà una potenziale Fase di Accumulo.

Quando Andrea raggiungerà l’età per poter andare in pensione ancora una volta avremo due alternative:

- Andrea Cicala dovrà far fronte alla sua vecchiaia e ai bisogni della sua famiglia con la pensione pubblica

- Andrea Formica potrà integrare la sua pensione con la rendita che scaturisce dalla somma che con pazienza, tenacia e perseveranza ha accumulato durante la sua vita lavorativa

Andrea Formica potrà sfruttare adesso la Fase di Decumulo, per mantenere un buon tenore di vita e godersi finalmente il meritato riposo in condizioni di agiatezza.

Questo ciclo è rappresentato graficamente nella figura seguente.

Vuoi essere una cicala o una formica?

A questa domanda puoi rispondere solo tu; e non c’è una risposta migliore dell’altra; si tratta di fare una scelta. Se e solo se il tuo stipendio mensile te lo consentirà, potrai decidere di accantonare qualcosina e soprattutto di non farti tentare dal desiderio di spendere quello che hai accantonato prima del raggiungimento dell’età pensionabile. Ma se sceglierai di spendere tutto subito per avere, durante la fase lavorativa, un tenore di vita migliore va benissimo lo stesso; è opportuno però capire che se ti sei goduto la vita durante la tua vita lavorativa, quasi certamente non potrai godertela allo stesso modo nella fase della vecchiaia.

Un ultimo pensiero dedicato alle formiche

Se sceglierai di comportarti come una piccola formica risparmiatrice, se sei pronto a intraprendere un lungo percorso fatto di disciplina, metodo e rigore, allora ti consiglio di approfondire con il tuo consulente la via migliore per perseguire il tuo obiettivo previdenziale. Adesso sì che sei pronto per recepire i vantaggi degli strumenti dedicati alla previdenza complementare, e ti posso garantire che questi vantaggi ci sono e sono davvero importanti. Li approfondiremo di certo in uno dei prossimi post.