E’ una domanda molto frequente nel mondo finanziario. Che non ha una risposta giusta o sbagliata, ma due correnti di pensiero differenti. Oggi proveremo a capire la differenza tra i Fondi a gestione attiva e gli ETF, o Exchange Traded Funds. E’ meglio avere dei Fondi o degli ETF in portafoglio? Meglio la gestione attiva o la gestione passiva? Ne parliamo, come sempre, con parole semplici.

Entriamo nel mondo azionario italiano

Immagina di voler acquistare dell’azionario Italiano. Hai fondamentalmente 3 scelte. La prima è quella di acquistare direttamente le azioni. Diventi a tutti gli effetti un socio delle aziende da te scelte; se il valore dei titoli da te acquistati aumenta il tuo investimento crescerà, se l’azienda distribuirà utili sotto forma di dividendi, tu li riceverai in proporzione al numero di azioni che hai acquistato. Se invece il valore dei titoli scenderà il tuo investimento diminuirà. Ti sconsiglio vivamente questa forma di investimento azionario a meno che tu non sia un esperto conoscitore dei bilanci delle società quotate e delle regole di trading.

La gestione attiva

La seconda scelta consiste nell’acquistare un fondo azionario italiano. In pratica sottoscrivi delle quote di uno strumento di risparmio gestito che si occuperà di selezionare quali e quante aziende del mercato azionario italiano acquistare.

Immagina il fondo come un grande pentolone dove confluiscono tutti i soldi dei sottoscrittori. Il team di gestione si prenderà giornalmente la responsabilità di decidere cosa acquistare e cosa vendere all’interno del mercato azionario italiano, con il preciso obiettivo di fornire ai sottoscrittori un rendimento maggiore di quello del mercato italiano. Da qui il concetto di “gestione attiva”: sfruttare le competenze del team di gestione per fornire ai sottoscrittori del fondo un rendimento maggiore di quello del mercato. Il team di gestione percepirà un compenso per questa sua attività: la commissione di gestione, a carico dei sottoscrittori del fondo.

Quando il mercato sale

Facciamo un esempio concreto. Supponiamo che il mercato azionario italiano abbia registrato, nell’anno in esame, un rendimento del 5%. Il fondo A e il fondo B, entrambi 100% azionario Italia, hanno avuto rispettivamente un rendimento, al netto dei costi, del 3% e del 7%. Entrambi hanno registrato performance positive, ma il fondo B ha avuto una gestione attiva migliore, più efficace, in grado di offrire un rendimento maggiore di quello registrato dal mercato. Il fondo A ha performato male, in quanto ha avuto una performance peggiore di quella del mercato di riferimento.

Quando il mercato scende

Supponiamo questa volta che nell’anno in esame il FTSE Mib abbia perso il 4%. Il fondo A e il fondo B hanno avuto una performance, al netto dei costi, rispettivamente pari a -2% e -6%. Sebbene siano entrambe performance negative in valore assoluto, questa volta il team di gestione del fondo A è stato bravo, in quanto è riuscito a contenere le perdite, facendo registrare una performance di 2 punti migliore del mercato. Non altrettanto bravo è stato il fondo B, che ha performato peggio del mercato.

Spero di averti trasferito il concetto di gestione attiva. Significa in pratica delegare a dei professionisti il compito delicato di scegliere cosa comprare, quando comprarlo e quanto comprarne con l’obiettivo di ottenere un rendimento migliore del mercato di riferimento. A fronte di questo sosterrai un costo dato dalle commissioni di gestione.

La gestione passiva

La terza scelta che puoi fare è quella di acquistare un ETF azionario Italia. Molto semplicemente l’ETF è uno strumento finanziario che si limita a replicare l’andamento del mercato di riferimento; ha quindi un andamento passivo, viene gestito senza un grosso apporto umano e quindi avrà un andamento sincronizzato con il mercato. E’ facile capire che la gestione passiva genera commissioni di gestione inferiori, pertanto il costo annuo degli ETF è significativamente inferiore a quello dei fondi.

Tornando agli esempi visti prima se il mercato italiano ha fatto registrare un incremento del 5% l’ETF avrà fatto registrare, al netto dei costi, una performance di poco inferiore al 5% (la commissione di gestione può ovviamente variare, ma sarà abbastanza contenuta); se viceversa il mercato italiano avesse perso il 4% l’ETF azionario Italia avrebbe fatto registrare una perdita leggermente maggiore.

Fondi o ETF ?

Adesso che li conosciamo meglio, possiamo fare delle valutazioni che ci aiutino a capire cosa è meglio scegliere. Entriamo da questo momento nel campo delle opinioni, ed io sono ben contento di darti la mia opinione, che però non ha la presunzione di essere la verità assoluta, né tantomeno potrà essere condivisa da tutti.

Chi sostiene sia meglio scegliere gli ETF fonda le sue argomentazioni sul costo e sul fatto che nel lungo termine gli indici hanno di norma performance positive. Perché pagare alte commissioni di gestione se posso comprare uno strumento che investe nello stesso mercato ad un costo inferiore?

Chi difende i Fondi sostiene che nelle fasi più turbolente di mercato è giusto affidarsi ad un team di gestione esperto che sappia portare la barca fuori dalla tempesta. In quelle fasi infatti l’ETF non può far altro che crollare assieme al mercato, mentre il fondo a gestione attiva potrà difendersi in maniera più efficiente.

Vincere non è importante, è l’unica cosa che conta

I tifosi della Juventus conoscono bene questa frase, divenuta un motto della squadra bianconera. Senza entrare in discussioni calcistiche, prendo a prestito questa frase e la trasferisco nel mondo degli investimenti. Molto semplicemente, io credo che, a prescindere dagli strumenti scelti per costruire il nostro portafoglio di investimento, il fine ultimo è quello di avere il rendimento migliore possibile sopportando il giusto rischio. Per tale motivo credo sia opportuno dedicare tanto tempo alle selezione iniziale degli strumenti, senza pregiudizi e cercando di portare a casa i migliori fuoriclasse in ogni ruolo.

Converrai con me che un ETF non potrà mai fare meglio del mercato, giusto? Infatti per definizione l’ETF replica il mercato. Per cui, se riesco a trovare dei fondi a gestione attiva che sono in grado di fare meglio del mercato, di farlo costantemente, al netto dei costi, posso sostenere che quantomeno fino a quel momento, questi fondi si sono comportati meglio degli ETF? Io credo di si. E se ho dovuto pagare delle commissioni di gestione più alte, ma chi se ne frega? Il mio rendimento finale sarà comunque maggiore di quello dell’ETF. Ho ottenuto un ottimo servizio, per cui l’ho pagato, ma ho portato a casa di più. Punto, fine della discussione.

Volete qualche esempio?

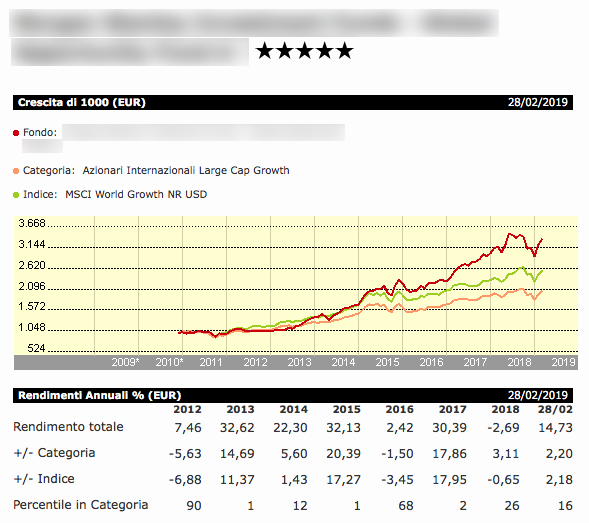

In figura 1 puoi osservare l’andamento degli ultimi 8 anni di una Sicav che investe nel mercato dell’Azionario Internazionale. La linea rossa esprime l’andamento del fondo, la linea arancione rappresenta l’andamento medio della categoria (cioè la media di rendimento di tutti i fondi dello stesso tipo), la linea verde rappresenta l’indice di riferimento, rappresenta cioè il mercato. I rendimenti sono tutti al netto dei costi. Posso affermare che questa Sicav si comporta da più di 8 anni meglio del mercato e quindi meglio di qualsiasi ETF? Io credo di si. Non a caso il famoso sito di valutazione di fondi ed ETF Morningstar gli attribuisce 5 stelle.

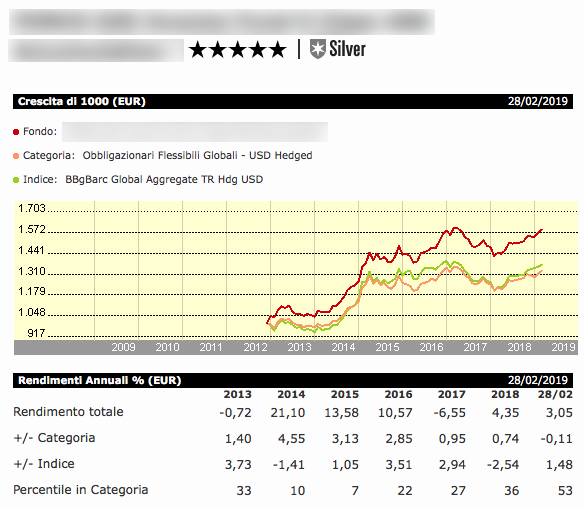

In figura 2 vediamo l’andamento degli ultimi 6 anni di una Sicav che investe nel mercato degli obbligazionari flessibili globali. Batte costantemente sia la categoria che il mercato. Morningstar gli attribuisce 5 stelle e medaglia d’argento. Posso affermare che fino ad oggi ha fatto meglio del mercato, e quindi di qualunque ETF? Credo di si.

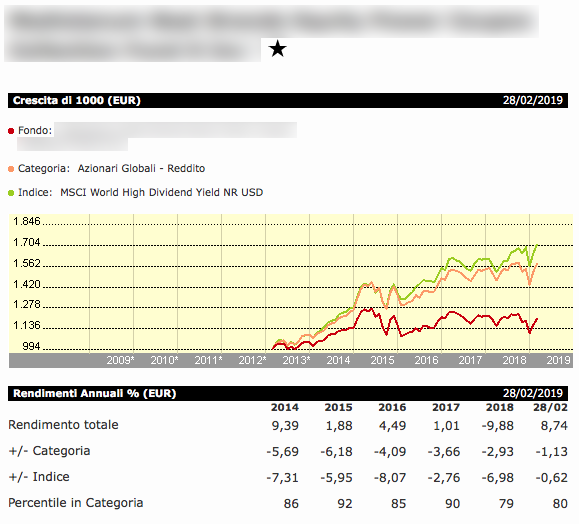

In figura 3 un Fondo che, viceversa, non ha mai performato meglio del mercato, che anzi si discosta da questo sempre più anno dopo anno. Ha una sola stella Morningstar e in questo caso i costi, maggiori di un ETF, non sono a mio avviso giustificati. Non opterei per una scelta del genere.

Conclusioni

Sebbene siano molte, troppe, le Sicav dove i costi sostenuti non sono giustificati dal rendimento finale, questo non vuol dire che non ne esistano di eccellenti. E fin quando ci saranno degli strumenti di gestione attiva che dimostreranno concretamente, costantemente, oggettivamente, di comportarsi meglio del mercato, e quindi della gestione passiva o degli ETF, io personalmente, opterò per la gestione attiva. Non per partito preso, ma banalmente perché, a parità di rischio, ottengo un rendimento maggiore. Ciao, alla prossima.