In un periodo come quello che stiamo vivendo in cui la Borsa Italiana è sotto pressione, l’apprensione dei tanti investitori italiani detentori di azioni del Bel Paese aumenta. Tanti investitori, possessori di 5, 10, 30, 50 titoli azionari italiani si interrogano sul da farsi in momenti concitati come questo.

Ma possedere 50 titoli di aziende italiane vuol dire avere fatto una buona diversificazione del mio portafoglio azionario?

Per rispondere a questa domanda occorre allargare il nostro punto di osservazione valicando i confini nazionali. Credo sia importante avere una visione globale del mondo finanziario, soprattutto in questo periodo in cui l’attenzione dei media è concentrata sulle vicende Nazionali ed Europee. Ecco perché ritengo utile una analisi che sia in grado di rispondere a questa domanda: ma quanto pesano, a livello globale, le singole Borse esistenti? In questo modo potremo capire se il mercato azionario Italiano ha un peso specifico consistente e quindi se la nostra diversificazione, ancorché domestica, si rivela o meno efficace.

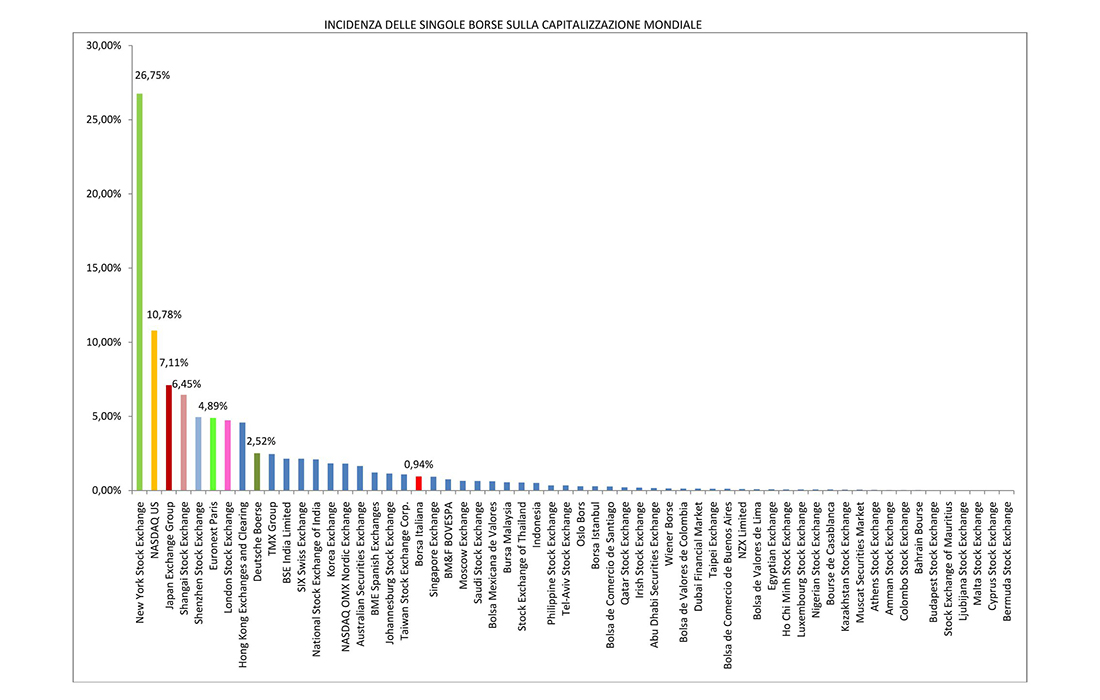

Qui di seguito riporto un grafico dove ho inserito tutte le Borse Mondiali con le rispettive capitalizzazioni (valori del 2017, fonte “World Federation of Exchanges, LSE”).

I valori sono espressi in percentuale.

Notiamo che la capitalizzazione del NYSE, il New York Stock Exchange, vale il 26,75% del totale della capitalizzazione mondiale, seguito dal NASDAQ (10,78%). Sul gradino più basso del podio si trova la Borsa Giapponese con il 7,11%. Seguono le 2 Borse Cinesi.

La prima Borsa Europea è la Borsa Francese che capitalizza il 4,89%.

La Borsa Italiana la ritroviamo in ventesima posizione con una capitalizzazione pari allo 0,94% della capitalizzazione mondiale.

In pratica il valore di tutte le azioni quotate alla Borsa di Milano è inferiore all’1% del valore delle azioni scambiate nel mondo. Il valore sale a circa il 3% se consideriamo anche il mondo obbligazionario italiano, grazie all’elevato ammontare di titoli di stato italiani presenti sul mercato, frutto del nostro elevato debito pubblico.

Probabilmente una diversificazione azionaria efficace non può attingere esclusivamente al mercato italiano, il rischio concentrazione sarebbe comunque molto elevato, poiché stiamo in pratica investendo esclusivamente su una porzione del mercato azionario mondiale inferiore all’1%. Si rischia di cadere in una delle trappole più famose della finanza comportamentale: l’Home Bias.

L’home bias è in pratica l’eccessiva concentrazione del nostro portafoglio in strumenti domestici, per il solo fatto che pensiamo di conoscerne meglio le caratteristiche di rischio e rendimento.

E’ a mio avviso fondamentale avere ben chiare queste proporzioni nella composizione di un buon portafoglio di investimento.

Ciao, alla prossima!