Sono assolutamente convinto che per ottenere ottimi risultati nel mondo degli investimenti occorre assumere i giusti comportamenti; ma per far ciò l’investitore deve avere consapevolezza delle caratteristiche principali degli strumenti finanziari che detiene. Oggi voglio mostrarti come funziona un fondo obbligazionario, quali sono le sue caratteristiche principali. Non preoccuparti, niente tecnicismi: lo faccio come sempre con parole semplici.

Un grande pentolone

I fondi comuni di investimento e le Sicav non sono altro che dei grandi pentoloni vuoti, all’interno dei quali gli chef, o per meglio dire i gestori, aggiungono degli ingredienti che verranno cucinati per un certo periodo di tempo. Possono inserire qualunque ingrediente a loro piacimento? La risposta è no. Ogni pentolone ha delle istruzioni per l’uso molto rigide dove vengono elencati gli ingredienti concessi e quelli vietati.

Le pietanze obbligazionarie

Nel menu troveremo diversi piatti obbligazionari: alcuni molto light, altri parecchio speziati. Una cosa però è certa: saranno cucinati esclusivamente con strumenti obbligazionari, non sono ammessi altri ingredienti! Obbligazioni di lunga durata, di breve durata, governative, societarie, europee, americane, solide, meno solide, ma pur sempre obbligazioni!

Fissa bene a mente la prossima frase: un’obbligazione, tranne nel caso di gravi problemi dell’emittente, viene rimborsata a scadenza, a prescindere dal prezzo al quale viene scambiata oggi. E’ un contratto tra due parti nel quale ci sono impegni ben precisi. Per maggiori dettagli clicca qui e leggi il mio post dedicato alle obbligazioni.

Una ricetta prudente di medio periodo

Al ristorante degli investimenti i Clienti investitori ordinano una ricetta obbligazionaria con dei requisiti ben precisi: vogliono una pietanza light, che non rischi di causare loro seri problemi digestivi, con tempo di cottura medio breve (diciamo tra 3 e 5 anni).

Lo chef si mette subito all’opera: seleziona circa 500 obbligazioni estremamente solide che serviranno per dare robustezza al piatto anche se il loro rendimento è molto basso; sceglie poi 250 obbligazioni di emittenti mediamente solidi che offrono un rendimento, seppur contenuto; seleziona infine, “molto accuratamente“, altre 250 obbligazioni di emittenti un pò meno solidi ma che offrono un buon rendimento.

Le obbligazioni vengono selezionate in modo che la loro scadenza, in media, non superi i 5 anni, come chiesto dal cliente. Gli chef , soprattutto quelli “stellati” e famosi, aggiungono alla ricetta anche abbondante liquidità, che sarà fondamentale durante la fase di cottura. Il piatto è pronto!

Anche i Clienti devono essere bravi

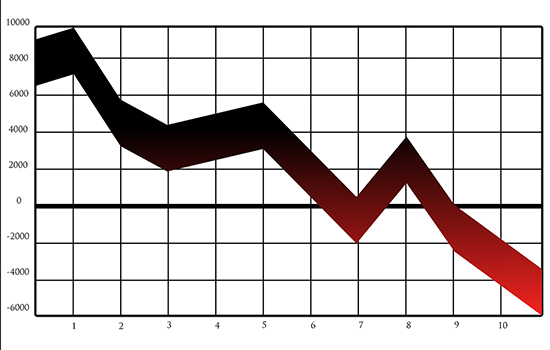

Arriva una grossa turbolenza finanziaria. La paura si avventa sui mercati e parte la vendita indistinta e indiscriminata, come se domani il sole non dovesse sorgere.

Torniamo per un attimo al nostro Ristorante degli Investimenti. I Clienti Investitori stanno ancora degustando la loro pietanza obbligazionaria light quando la turbolenza si abbatte sui mercati.

Ipotesi 1 – i Clienti sono tutti ottimi Gourmet

Tutti i clienti del Ristorante degli Investimenti sono degli ottimi gourmet finanziari che hanno ben compreso il funzionamento di un fondo obbligazionario. Quando arriva la turbolenza nessun Cliente decide di vendere il fondo obbligazionario acquistato perché sa che, a prescindere dal prezzo odierno, ogni obbligazione alla scadenza naturale rimborserà l’intero capitale a meno di gravi problemi dell’Emittente. I clienti sanno che lo chef ha selezionato circa 1.000 emittenti diversi per lo più molto solidi; sanno oltretutto che quelli meno solidi sono stati “accuratamente selezionati”, per cui bisogna soltanto pazientare.

Lo chef premia il comportamento virtuoso dei suoi clienti adoperando la liquidità che aveva aggiunto alla ricetta per approfittare dei prezzi convenienti sul mercato e per arricchire la pietanza con ottime obbligazioni comprate sul mercato a prezzi scontati a causa, o per meglio dire grazie alla turbolenza in corso!

Ipotesi 2 – alcuni Clienti mal consigliati o improvvisati

Al Ristorante del nostro chef alcuni clienti si sono trovati quasi per caso, non conoscono le regole dei fondi obbligazionari; ciononostante hanno anch’essi acquistato la pietanza obbligazionaria light. Quando arriva la turbolenza la paura ha il sopravvento e alcuni di questi decidono di liquidare la loro pietanza.

Qui la saggezza dello chef “stellato” viene in soccorso dei gourmet, dei clienti più virtuosi. Infatti una parte dell’abbondante liquidità verrà adoperata per liquidare i clienti impauriti, tenendo a riparo le obbligazioni che altrimenti lo chef avrebbe dovuto vendere a prezzi non convenienti a causa della turbolenza.

Qual è la morale

Nel mondo degli investimenti tutti devono saper fare la loro parte, anche i clienti, nulla può essere improvvisato. Neanche il miglior fondo obbligazionario al mondo può mettere costantemente al riparo il Cliente inconsapevole, il Cliente al quale nessuno ha ben illustrato come funziona un’obbligazione e come funziona un fondo obbligazionario. E visto quanto sta accadendo sui mercati in questi giorni la strada da fare è ancora tanta.

La buona notizia è che non soltanto esistono strumenti finanziari di elevata qualità, ma esistono anche bravi Consulenti Finanziari, validi professionisti che sapranno consigliarti i migliori ristoranti, ma non prima di averti trasmesso la necessaria competenza e consapevolezza, affinché tu da domani sia un investitore migliore.

Ciao, alla prossima.