Nel Vangelo di Matteo si narra di un uomo che prima di partire per un viaggio chiama a sé i suoi tre servi e consegna loro del denaro, dei talenti. Due dei servi decidono di investire i talenti ricevuti e ne guadagnano altrettanti, mentre l’ultimo servo, per paura di perderlo, và a sotterrare il denaro ricevuto nel terreno.

Al suo ritorno, il padrone chiama a sé i suoi servi per regolare i conti con loro. E’ lieto di sapere che due dei suoi servi hanno investito i loro soldi in modo profittevole, mentre si arrabbia e punisce il servo che per paura ha sotterrato il denaro senza ricavarne alcun profitto.

Senza volerci addentrare nei significati metaforici e teologici della famosa Parabola Cristiana, oggi gli italiani sempre di più assomigliano purtroppo al servo che, per paura, corre a sotterrare i suoi risparmi sotto il terreno. Dopo più di 2.000 anni gli italiani hanno scelto il conto corrente piuttosto che il terreno per sotterrare propri risparmi, ma il concetto di base non cambia. Per paura di perderli, noi italiani decidiamo di seppellire i nostri risparmi piuttosto che investirli.

La ricchezza degli Italiani

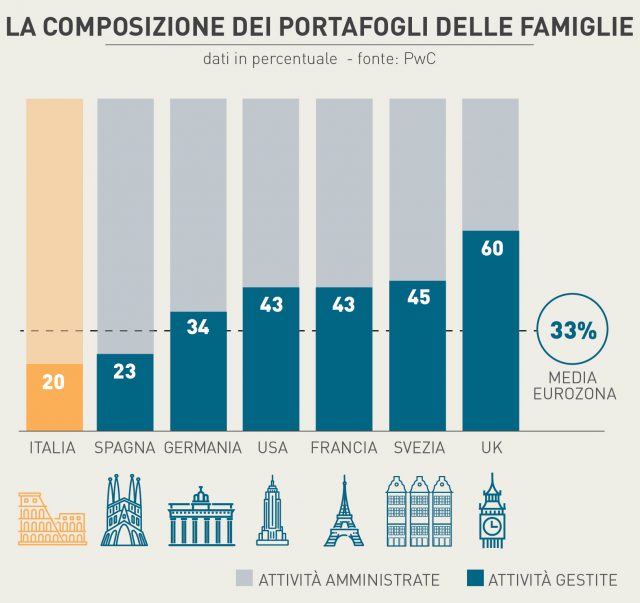

I numeri raccolti dalla Banca d’Italia e la ricerca di PwC ‘Digital wealth management’ ci dicono che la ricchezza totale delle famiglie italiane si attesta a poco più di 10mila miliardi di euro, con una prevalenza della componente reale (soprattutto abitazioni e terreni, 6.300 miliardi) rispetto a quella finanziaria (azioni, obbligazioni e depositi per 4.244 miliardi).

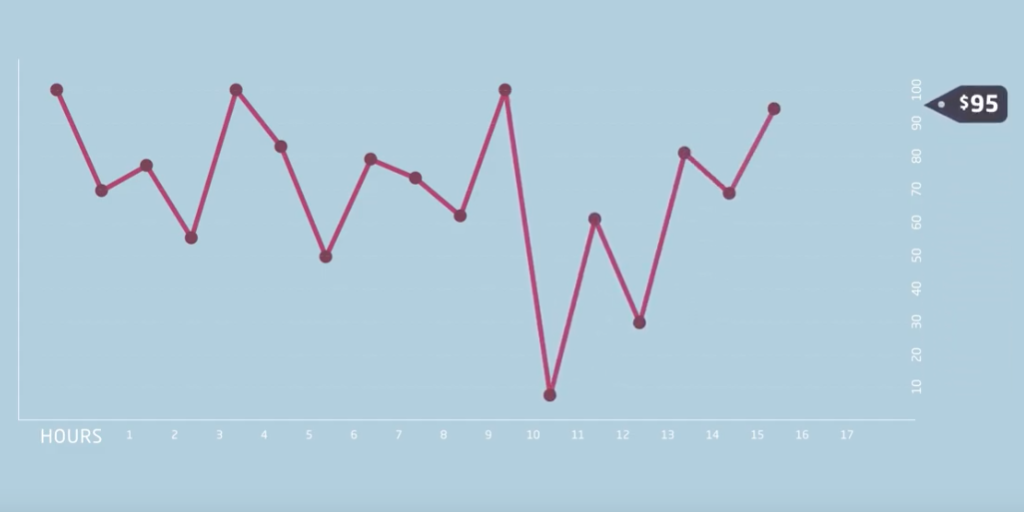

Oltre a scegliere di investire poco nel mondo finanziario rispetto all’acquisto di case e terreni, quel poco è anche allocato male. Nei portafogli delle famiglie italiane prevale infatti il risparmio amministrato (azioni, obbligazioni e liquidità) a scapito di quello gestito (fondi e polizze), fermo al 20% (scopri di più sulla differenza tra risparmio gestito e amministrato cliccando qui). Come si evince dal grafico in alto la media europea sale al 33%, arrivando addirittura al 60% nel Regno Unito.

Risparmiatori eccellenti ma investitori mediocri

E’ il paradosso dei risparmiatori del Bel Paese. Nel corso della storia gli italiani hanno sviluppato una propensione al risparmio invidiabile. Riescono con il sacrificio a mettere da parte una cospicua fetta del loro reddito, e così facendo hanno accumulato ingenti patrimoni.

E Poi? Non sanno come farlo fruttare, lo seppelliscono. Eccolo, qui di seguito, il frutto della nostra “abilità” ad investire. Semplicemente impietoso.

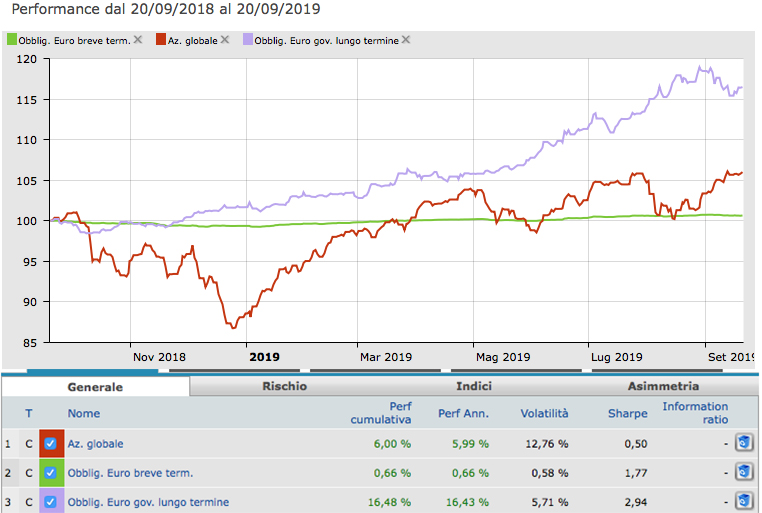

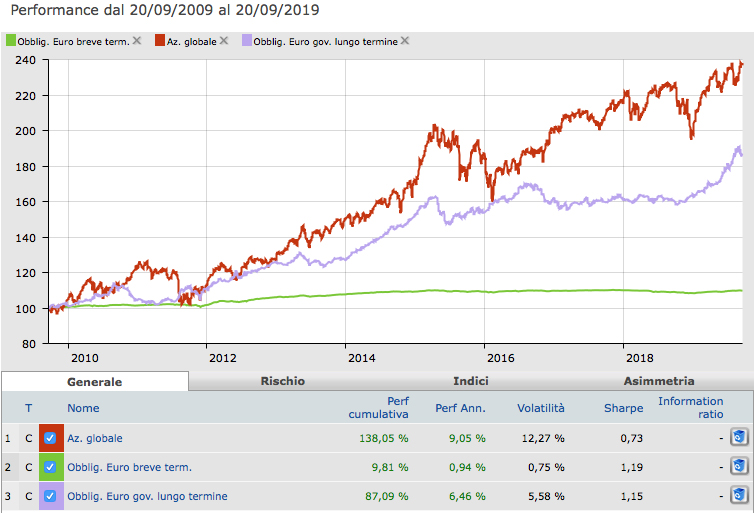

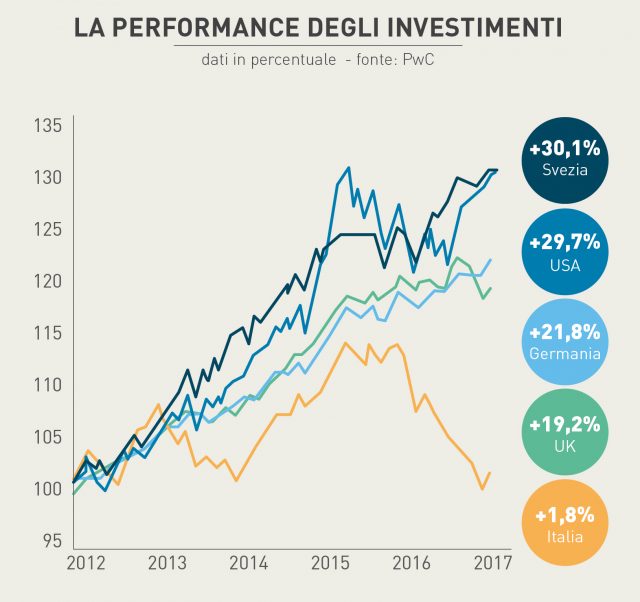

Immaginiamo che uno svedese, un americano, un tedesco, un inglese ed un italiano nel 2012 avessero investito contemporaneamente una cifra corrispondente a 100mila euro.

Dopo 5 anni lo svedese e l’americano possono usare i rendimenti del loro investimento per acquistare una nuova e moderna autovettura di fascia media, il tedesco e l’Inglese possono andare ad acquistare una nuova e moderna utilitaria, l’italiano forse può ambire ad uno scooter usato e malandato!

La trappola dei rendimenti facili

Ma perché siamo così distanti? Perché la cultura finanziaria media degli italiani è così insufficiente? Una delle cause a mio avviso più importanti è stata la troppa facilità con cui, negli ultimi 30 anni, si guadagnavano grosse cedole da investimenti privi di rischio come le obbligazioni governative e bancarie.

Imparare ad investire correttamente in Italia semplicemente non è mai stato necessario.

Oggi le cose sono cambiate. I rendimenti degli investimenti “sicuri” sono nulli o negativi. I rischi non sono più così bassi come in passato.

Qual è la soluzione?

Marco Giorgino, professore del Politecnico di Milano sottolinea che “Per avere rendimenti in linea a quelli registrati dai risparmiatori degli altri Paesi prima di tutto è necessario aumentare la partecipazione ai mercati attraverso prodotti del risparmio gestito che consentono di diversificare le opportunità di l’investimento e cogliere i trend del momento”.

Fai da tè? No, grazie

Giorgino continua dicendo: “Visto che la cultura finanziaria del risparmiatore non lo porta a prendere qualche rischio in più, l’investitore deve essere guidato da qualcuno che possa consigliarlo e assisterlo in ogni momento… C’è bisogno di farsi accompagnare nelle scelte di investimento da un professionista esperto“.

Se sei anche tu un bravo risparmiatore, acquisendo maggiore consapevolezza e cultura finanziaria, affidandoti ad un bravo e serio consulente finanziario, diventeresti un eccellente investitore e potresti finalmente avere le soddisfazioni finanziarie che meriti. Dipende soltanto da te! Ciao, alla prossima.