E’ corretto liquidare le posizioni detenute in fondi obbligazionari quando sul mercato i tassi di interesse salgono? E’ un quesito che mai come in questo momento è di grande attualità visto che, dopo un lungo periodo di tassi in discesa, stiamo assistendo all’inizio della loro risalita.

Molti investitori hanno deciso di uscire dagli strumenti obbligazionari, vendendo le quote in loro possesso e registrando, nella maggior parte dei casi, un rendimento di periodo negativo. E neanche a dirlo in pole position, tra gli investitori che vendono, ci sono gli italiani. Molti risparmiatori del Bel Paese, alla vista del rendimento negativo da inizio anno, hanno deciso di liquidare la posizione. In questo post proviamo a capire se questa scelta è corretta o meno.

L’uovo o la gallina

Che i tassi di interesse fossero destinati a risalire non è un mistero, ed è noto (o almeno dovrebbe esserlo) che quando i tassi salgono, in un primo momento, si assiste ad una discesa del valore delle obbligazioni (se il meccanismo non ti è chiaro ti invito a leggere questo post). Quindi l’unica motivazione plausibile che sta portando tanti risparmiatori a liquidare in perdita le posizioni va ricercata nella loro insufficiente cultura finanziaria. Semplicemente non si conoscono a sufficienza le caratteristiche elementari degli strumenti obbligazionari. Il fondo obbligazionario viene valutato alla stregua di un titolo azionario e, vedendone scendere la valorizzazione, si decide di vendere per la paura di poter subire perdite maggiori.

In pratica in fase di acquisto il fondo obbligazionario rappresentava, nella scelta dell’investitore, il desiderio di guadagnare nel breve periodo senza però voler rischiare nulla. Si cercava l’uovo oggi, non la gallina domani. Quando dopo qualche mese non solo non c’è traccia dell’uovo ma addirittura si assiste ad una discesa delle quotazioni, e non si capisce il perché questo avvenga, ecco che l’emotività si fa strada nella mente, ecco che prende il sopravvento, alimentata dal clima di pessimismo e dalle notizie allarmistiche dei mass media. E quindi di corsa a vendere tutto, non vedendo l’ora di tornare nel tanto tranquillo conto corrente!

Cosa c’è dentro ad un fondo obbligazionario?

Ti dò una notizia sconvolgente, preparati. Sai cosa c’è dentro ad un fondo obbligazionario? Non ci crederai, ci sono obbligazioni! E le obbligazioni, alla loro scadenza contrattuale, a meno di fallimento dell’emittente, tornano al valore iniziale. Tutte le oscillazioni cui il loro prezzo è soggetto (positive quando i tassi scendono e negative quando i tassi salgono) alla scadenza non contano più nulla e si rientra in possesso del capitale investito! Sbalorditivo, vero? E’ l’ABC del mondo degli investimenti. Allora io mi faccio una domanda: se non hai chiaro questo meccanismo perché hai comprato un fondo obbligazionario? E me ne faccio anche un’altra: se invece hai chiaro questo meccanismo, per quale motivo stai vendendo il tuo fondo adesso?

Per chi vuole la gallina

Il mondo degli investimenti non è per chi vuole l’uovo oggi, forse per un pò di tempo lo è stato, ma di certo per un bel pezzo non lo sarà più. Il mondo degli investimenti è per chi vuole la gallina domani, forse anche dopodomani, per chi ha fatto una corretta e attenta pianificazione, per chi ha effettuato una corretta diversificazione tra azionario ed obbligazionario, per chi ha accettato e digerito l’idea che la somma investita sarà indisponibile per un numero minimo di anni, non meno di 3-5 anche per le allocazioni più prudenti.

Il fondo obbligazionario con i tassi crescenti

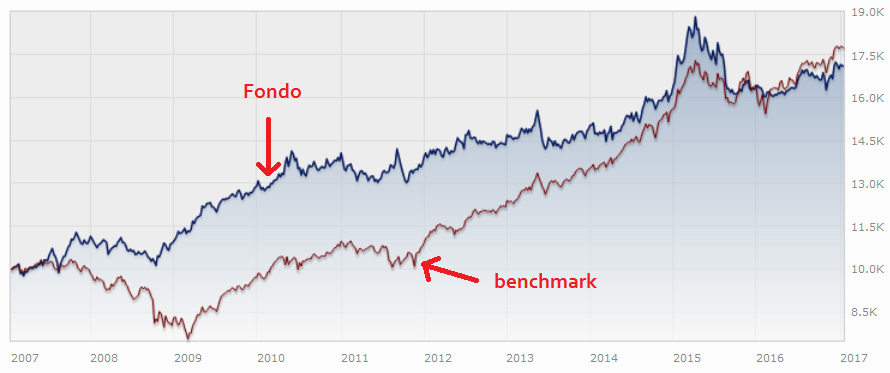

Immagina adesso di possedere uno o più fondi obbligazionari ben gestiti, con titoli emessi da soggetti ad alto rating, con prevalenza di scadenza brevi, con una buona diversificazione tra obbligazioni governative e societarie di diversi Paesi. I tassi stanno salendo, giusto? Bene, oramai lo sai, in prima battuta, inevitabilmente, assisterai alla discesa delle quotazioni. Ma poi che succederà? Succederà che i titoli man mano giungeranno alla loro naturale scadenza; succederà che i titoli, come sempre, staccheranno la cedola.

Fin qui ci sei? Tutto chiaro? Bene. Sai cosa farà il fondo con i soldi che provengono dalle scadenze e dalle cedole? Certo che lo sai! Comprerà altre obbligazioni, soltanto che stavolta saranno titoli a tassi di interesse più alti, visto che questi ultimi sono in crescita. E questo processo continuerà fin quando i tassi continueranno a salire. Il fondo continuerà nel suo processo di adeguamento e ci sarà un momento in cui tu raccoglierai tutti i frutti di questa risalita dei tassi. Quando sarà questo momento? Forse domani, forse tra un mese, forse tra un anno, forse tra 2 o 3 anni. Oggi non è dato saperlo, ma stai certo che arriverà.

Torniamo alla domanda iniziale

E’ corretto uscire dai fondi obbligazionari quando i tassi salgono? Alla luce di quanto detto finora, vista da questa nuova prospettiva, avendo il giusto tempo davanti, questa vicenda del rialzo dei tassi di interesse non è per forza una cattiva notizia!

Forse ora che ne conosci il funzionamento un fondo obbligazionario ti farà meno paura, e forse vivrai le sue naturali oscillazioni con meno emotività e con più consapevolezza e forse, piuttosto che pensare di liquidare la posizione, potresti pensare ad incrementarla!