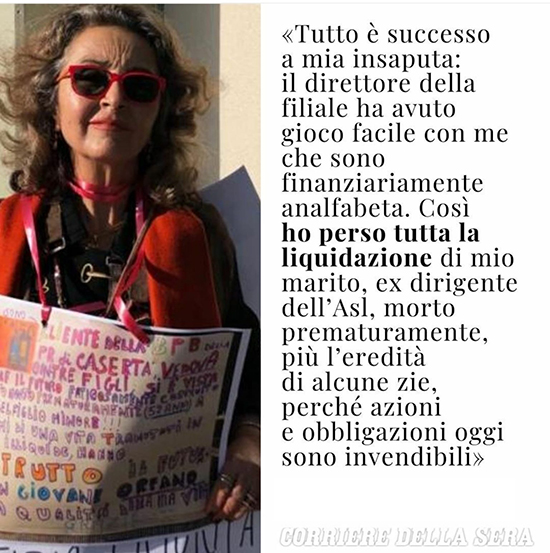

Se c’è nel mondo degli investimenti un rischio poco conosciuto e ampiamente sottovalutato questo è certamente il rischio di credito. Non avere chiare le conseguenze del rischio di credito può portare a scelte di investimento che si possono rivelare “disastrose”. Clicca qui per leggere l’articolo del Corriere della Sera.

Come avrai intuito oggi ti parlo del rischio di credito, te ne parlo con parole molto semplici, con l’auspicio che tu possa comprenderlo appieno. Sei pronto? Allora mettiti comodo, prenditi qualche minuto, andiamo alla scoperta del rischio di credito.

La ricerca del rendimento

Inutile prendersi in giro. Tutto nasce dalla ricerca del rendimento migliore. Cosa assolutamente giusta, per carità! Chi, potendolo fare, non sceglierebbe di ottenere il massimo rendimento dal suo investimento? Se due titoli obbligazionari di analoga durata pagano interessi diversi sei naturalmente portato a scegliere il titolo dal rendimento maggiore. A questo punto però dovresti farti la seguente domanda: “Perché questi signori sono disposti a pagarmi di più? Per la mia simpatia? Non credo, neanche mi conoscono!”

Battute a parte questa è la domanda cruciale a cui bisogna dare una risposta e dalla quale devono scaturire le scelte finanziarie più opportune.

Il prezzo della solidità

Hai chiaro il fatto che chi emette un prestito obbligazionario (un Governo, una Banca o un’Azienda in genere) ha di fatto bisogno di soldi e che tu, mio caro sottoscrittore, glieli stai prestando? Bene, quindi l’Emittente del prestito non è altro che un Debitore, che si impegna con te e con gli altri sottoscrittori a restituire le somme prestate alla scadenza pattuita ed a pagare periodicamente un interesse (le cedole dell’obbligazione). Non sai cos’è un titolo obbligazionario e vuoi approfondire? Nessun problema, clicca qui e leggi il mio post dedicato.

Se mi hai seguito fin qui adesso ti chiedo nuovamente: perché, a parità di durata un debitore è disposto a pagarmi un interesse annuo del 5%, un altro debitore è disposto a pagarmi il 3%, un altro soltanto l’1% o addirittura zero?

Introduciamo il rischio di credito

La risposta a questa domanda ci introduce al rischio di credito, questo sconosciuto. Cominciamo col dire che il rendimento dell’investimento obbligazionario è l’espressione della solidità dell’Azienda o del Governo che emette il debito. Cerchiamo di capirlo con un esempio.

Immagina di poter scegliere tra due titoli obbligazionari con stessa durata (ad esempio 10 anni) e stesso rendimento del 2% annuo:

- Obbligazione 1: emessa da una grande Azienda multinazionale, presente sul mercato da oltre 50 anni con milioni di clienti, migliaia di dipendenti, sedi in tutto il mondo ed in continua crescita.

- Obbligazione 2: emessa da una piccola società della tua città o del tuo paese, nata da poco, con un ufficio e un paio di collaboratori.

A parità di durata e di rendimento a chi decideresti di prestare i tuoi soldi? Credo e spero che concorderai con me che il debitore che ti dà più garanzia di pagare regolarmente gli interessi e di restituirti il capitale alla scadenza sia l’Azienda Multinazionale e non la piccola società locale.

Ecco il perché di rendimenti diversi

Tornando all’esempio precedente, in un mercato efficiente, a parità di durata e di rendimento, tutti sceglierebbero l’obbligazione 1 e non la 2. Ma quindi come fa la piccola società locale a convincere i risparmiatori ad acquistare i suoi titoli? Ha solo un modo: offrendo, a parità di durata, un rendimento più alto rispetto all’obbligazione 1. La differenza di rendimento deve essere tanto maggiore quanto ampia è la differenza di solidità tra i due emittenti.

Chi conosce la verità ?

Quindi abbiamo appurato che a rendimento maggiore corrisponde solidità minore, che letta da una diversa angolazione ripropone la più nota legge del mercato finanziario: a rendimento maggiore corrisponde rischio maggiore. In questo caso il rischio di cui parliamo è un rischio altamente pericoloso: quello che l’emittente non sia più in grado di onorare il suo debito!

Ma chi conosce la verità? Chi sa davvero se un’azienda, un Paese, una Banca è sufficientemente solida da poter sottoscrivere le sue obbligazioni in tutta sicurezza?

Sarò abbastanza diretto: la verità non la conosce il tuo gestore, non la conosce il tuo direttore di filiale, non la conosce il tuo consulente, non la conosce la tua Banca; nessuno di loro può avere assoluta certezza e darti totali rassicurazioni che l’emittente onorerà il suo debito alla scadenza.

L’unica entità che devi imparare ad ascoltare e di cui puoi sempre fidarti è il mercato finanziario; il mercato non sbaglia mai! Adesso ti insegno come fare.

Il mercato finanziario

Il mercato finanziario è il luogo dove è possibile acquistare o vendere titoli finanziari già esistenti; grazie alla legge della domanda e dell’offerta il mercato ci da un’indicazione precisa del rischio di ogni singolo emittente. Complicato? Facciamo come sempre un esempio che ci aiuta a capire.

Società Alfa e società Beta

Immagina che esistano la società Alfa e la società Beta. 5 anni fa queste due società erano assolutamente identiche e decisero di emettere contemporaneamente un titolo obbligazionario di durata decennale ad un tasso annuo fisso del 2%.

Dal giorno successivo all’emissione le due obbligazioni, che chiameremo Alfa e Beta saranno quotate sul mercato; cosa significa? che potranno essere acquistate o vendute sul mercato finanziario. Supponi per semplicità che durante la vita dei due titoli i tassi di interesse sul mercato rimangano sempre costanti.

Le cose cambiano

Immagina adesso che la società Alfa compie delle ottime operazioni di mercato e l’azienda cresce molto rapidamente, mentre l’azienda Beta, viceversa, fà delle scelte errate e va in difficoltà. Dopo 5 anni quindi le due aziende non sono più identiche, ma una è cresciuta e va a gonfie vele, mentre l’altra ha dei grossi problemi. Come fai ad accorgertene? Molto semplice: il prezzo sul mercato delle due obbligazioni emesse 5 anni prima adesso è cambiato.

Adesso il prezzo dell’obbligazione Alfa non è più 100, ma 105, mentre il prezzo dell’obbligazione Beta non è più 100 ma 90. Ma cosa vuol dire?

Semplice: se decidi di comprare sul mercato € 10.000 di obbligazioni Alfa dovrai pagarle € 10.500 (il 105% di 10.000), percepirai per i 5 anni restanti un interesse annuo del 2% ma fai attenzione: alla scadenza ti verranno restituiti € 10.000, non € 10.500. Quindi il tuo rendimento annuo non è più del 2% ma all’incirca dell’1% (per semplicità ipotizziamo non ci siano costi o tasse).

Se invece decidi di comprare sul mercato € 10.000 di obbligazioni Beta la pagherai € 9.000 (il 90% di 10.000), percepirai sempre il 2% annuo per 5 anni e alla scadenza riceverai € 10.000. Quindi in questo caso il tuo rendimento annuo non è più del 2% bensì all’incirca del 4%.

Cominci a comprendere?

Il mercato, nell’esempio precedente, ti da un’informazione importante: le società Alfa e Beta hanno rendimenti molto diversi oggi, a parità di durata, quindi hanno oggi rischi molto diversi!

Sai come si chiama la differenza di rendimento tra il titolo Alfa e il titolo Beta? Si chiama spread! (questo nome non ti è nuovo, giusto?). Quindi conoscendo lo spread, il differenziale di rendimento tra due diversi emittenti, sei in grado di determinare immediatamente quanto un emittente è più rischioso dell’altro. Nel nostro esempio lo spread tra l’obbligazione Alfa (che ha un rendimento dell’1% annuo) e l’obbligazione Beta (rendimento del 4% annuo) è pari al 3%, o meglio a 300 punti base.

Se sai che tra il titolo Alfa con scadenza 5 anni e il titolo Beta con scadenza 5 anni c’è uno spread di 300 punti (o del 3% annuo), sai già che Beta è altamente più rischioso di Alfa: detto con parole semplici acquistando oggi il titolo Beta c’è una probabilità nettamente maggiore di non ricevere il tuo capitale alla scadenza tra 5 anni.

Ti do una bella notizia

Sono certo ti starai chiedendo a questo punto se è meglio il titolo Alfa o il titolo Beta. Ovviamente dipende dalla tua propensione al rischio, l’importante è avere consapevolezza del rischio di credito. Ma voglio concludere questo post dandoti una bella notizia: il rischio di credito si può ridurre fino quasi a farlo scomparire! Come? Te lo spiego subito.

Con i tuoi 10.000 euro piuttosto che scegliere esclusivamente tra il titolo Alfa e il titolo Beta, puoi scegliere di acquistare uno o più fondi comuni di investimento obbligazionari, contenitori pieni zeppi di centinaia di obbligazioni diverse, emesse da centinaia di emittenti diversi, gestiti da gestori professionisti il cui compito è quello di scegliere giornalmente quali obbligazioni acquistare e quali vendere. Non conosci il funzionamento di un fondo comune di investimento? Nessun problema, clicca qui per approfondire.

Hai comprato il titolo obbligazionario Beta e la società Beta fallisce? Perdi tutto o quasi tutto il tuo capitale!

Hai comprato un fondo obbligazionario all’interno del quale ci sono 200 obbligazioni diverse, ipotizziamo tutte dello stesso valore, tra cui il titolo Beta e la società Beta fallisce? Male che vada hai perso 1/200 del tuo capitale, pari allo 0,5%. Una bella differenza, non credi?

Buona Feste, alla prossima.